4. Особенности налогообложения в нефтегазовом комплексе РФ

Основной функцией фискальной политики является обеспечение стабильной экономической системы. Создание идеальной налоговой системы, обеспечивающей стабильное прогнозирование нефтегазовых доходов страны, развитие бизнеса и отсутствие скачков цен для конечных потребителей моторного топлива - это одна из сложнейших экономических задач, особенно в период возникновения кризисных явлений и турбулентности мировых рынков.

Самым большим вызовом для мировой и российской̆ экономики, бюджетов стран, а также предприятий топливно-энергетического комплекса стало одновременное падение объемов производства в нефтегазовой отрасли и стагнация цен на углеводороды, последовавшие вслед за беспрецедентными изоляционными мерами в связи с распространением коронавируса в мире.

Выработка предложений по изменению параметров налогового маневра и оценка рисков требуют детализированного анализа каждого из налогов.

После распада Советского Союза была введена система налогообложения, рассчитанная на рыночную экономику. Правовой основой стал закон РФ от 27.12.1991 «Об основах налоговой системы».

Налоги делились на группы:

-

Общегосударственные налоги и сборы, включающие, в том числе налоги, относящиеся к предприятиям нефтегазового комплекса:

- налог на добавленную стоимость;

- акцизы;

- таможенная пошлина;

- налог на прибыль предприятий;

- налоги и платежи за использование природных ресурсов.

-

Республиканские налоги и сборы:

- налог на имущество предприятий;

- плата за воду, забираемую промышленными предприятиями;

- земельный налог.

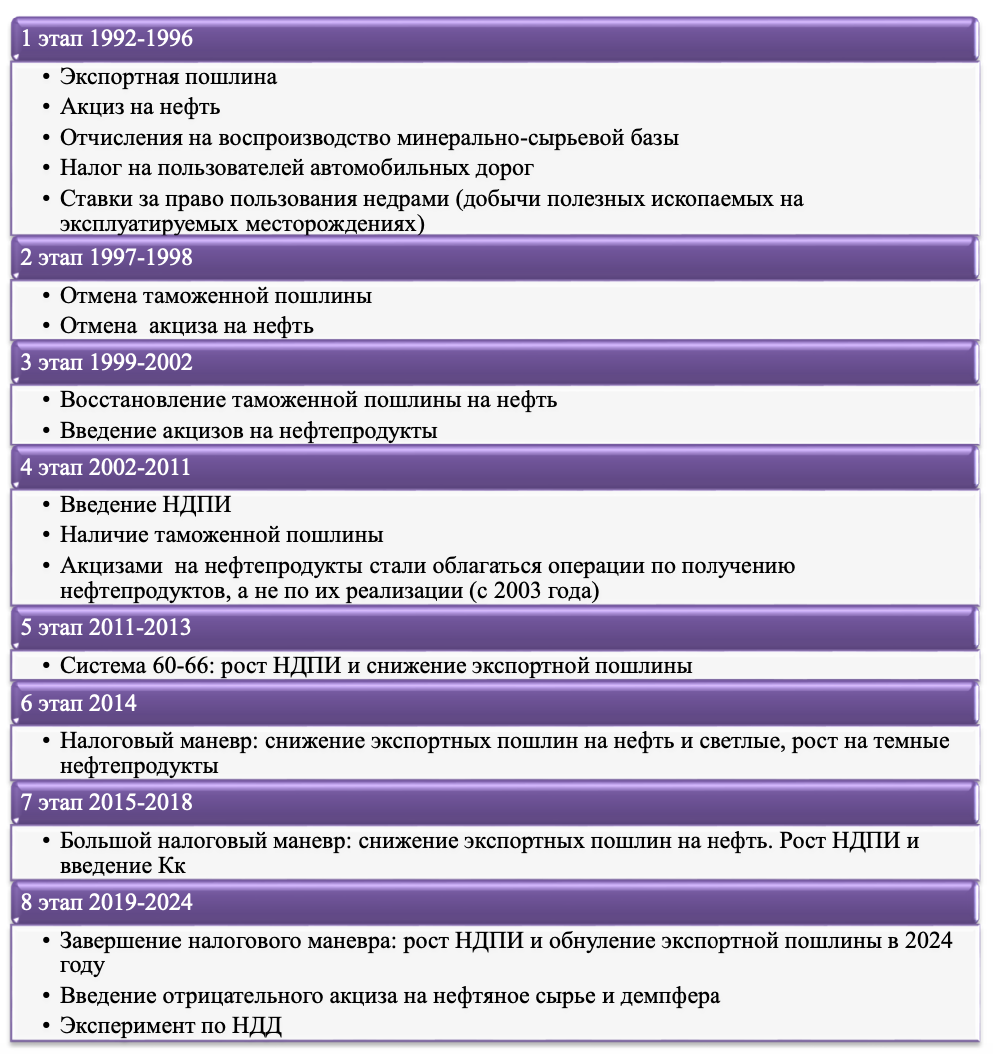

В постсоветской истории развития систем налогообложения нефтегазовой отрасли условно можно выделить 8 этапов, включающих различные налоговые режимы. Рассмотрим эволюцию каждого из налогов, применяемых в нефтегазовой отрасли за период начиная с 1992 года в России.

Таблица 4.1 - Этапы изменения системы налогообложения в нефтегазовой отрасли

Акциз на нефть и газ

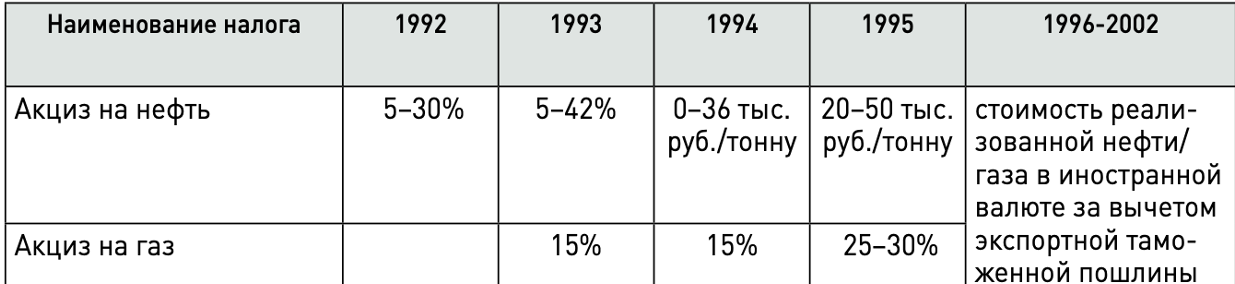

Акцизы на нефть и газ были впервые установлены для нефти и природного газа на основании Постановления Правительства РФ от 1 ноября 1992 г. N 847 «Об акцизном сборе на нефть, добываемую на территории Российской Федерации».

Размеры ставок акцизных сборов, включаемых в цену на нефть и газовый конденсат (без налога на добавленную стоимость), в процентах были утверждены по каждому предприятию отдельно и составляли от 5 до 30%. Для ряда предприятий, в частности образованных с использованием иностранного капитала, акцизный сбор не был установлен.

В июле 1993 года ставка акциза была увеличена до 5-42%, а по предприятиям, не включенным в список - 24%.

Затем в мае 1994 г. Постановлением Правительства РФ от 24 мая 1994 г. N 534 «Об установлении дифференцированных ставок акциза на нефть, добываемую на территории Российской Федерации» акциз на нефть был установлен в абсолютных показателях.

Его средняя ставка составила 14 750 руб./т, по отдельным производителям она колебалась от 0 до 36 000 руб./т. При этом ставка акциза подлежала ежемесячной индексации в соответствии с изменением обменного курса рубля по отношению к доллару США.

С 1 апреля 1995 г. была установлена ставка акциза на нефть в размере от 20 000 до 50 000 руб. за 1 тонну с последующей ежемесячной индексацией этой ставки.

Ставка акциза на природный газ впервые была установлена в июле 1993 г. в размере 15% стоимости реализованного газа. С марта 1995 г. ставка акциза была установлена в размере 25%, а с сентября 1995 г. - в размере 30%. При исчислении акциза объектом налогообложения являлась стоимость реализованного природного газа организациям и непосредственно потребителям исходя из государственной регулируемой оптовой цены промышленности.

С 1 марта 1996 года акциз при экспорте природного газа уплачивался исходя из стоимости реализованного газа в иностранной валюте за вычетом экспортной таможенной пошлины.

Акцизы на нефть и газ в России перестали действовать с 2003 года, с установлением налога на добычу полезных ископаемых, а с начала 2019 года начал действовать обратный акциз на нефть.

Таблица 4.2 - Изменение ставок акцизов на нефть и газ в России

Акциз на нефтепродукты

Впервые автомобильный бензин начал облагаться акцизом в России в 1994 году (в соответствии с постановлением правительства РФ от 31 марта 1994 года).

Первоначально его взимали с НПЗ, ставка составляла 10% от отпускной цены. 22 марта 1995 года другим постановлением правительства она была повышена до 20%. В 1997-2000 годах ставки регулировались законом «Об акцизах» от 6 декабря 1991 года. В 1997 году они были повышены до 25%. С 1998 года акциз на бензин (с октановым числом выше 80) был установлен в 370 руб. за тонну, с 1999 года - в 450 руб. за тонну, с 2000 года - в 585 руб. за тонну.

После вступления в силу 1 января 2001 года второй части Налогового кодекса акциз на бензин начали взимать с заправочных станций. Ставка на бензин с октановым числом выше 80 в первой редакции кодекса составляла 1 тыс. 850 руб. за тонну. Неэффективность акцизных сборов с заправочных станций в начале 2000-х годов была связана с проблематикой необходимости улучшения системы собираемости, отсутствием достоверной информации, а реализовать сбор акцизов с НПЗ было значительно проще, чем с АЗС.

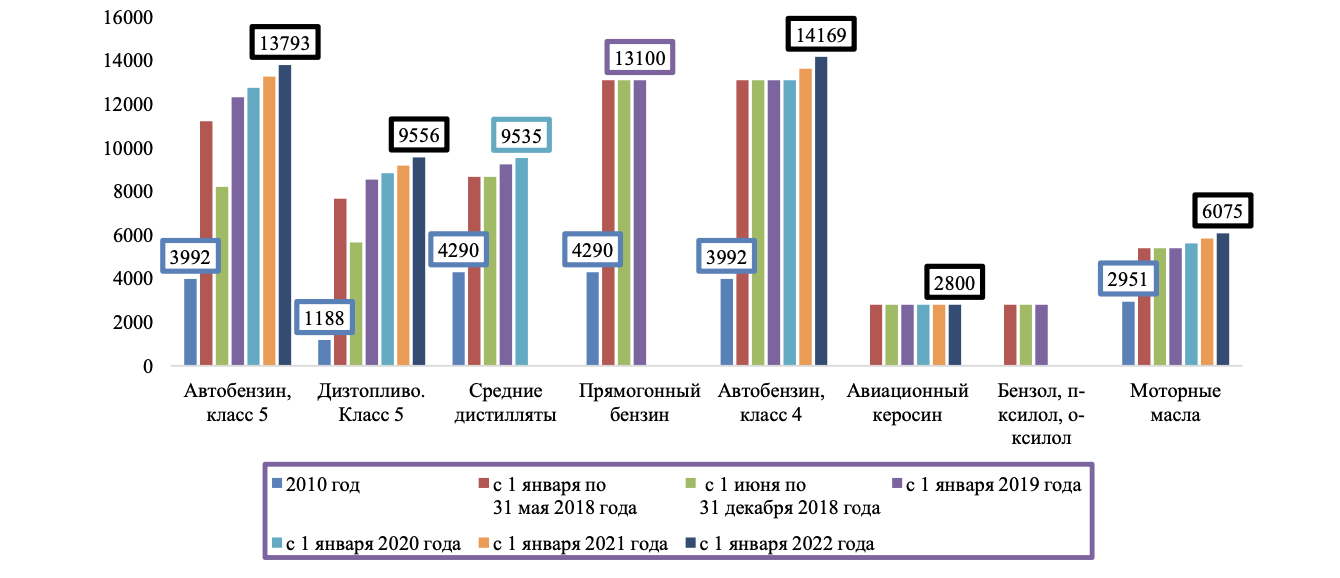

Из-за роста цен на нефть, чтобы сдержать подорожание бензина, власти пять лет не меняли акцизы. Впервые они были повышены с 1 января 2010 года - до 3 тыс. 992 руб. за тонну.

Федеральный закон от 24.07.2002 N 110-ФЗ внес существенные изменения в главу 22 «Акцизы» Налогового кодекса РФ и особенно в ту ее часть, которая касается порядка исчисления и уплаты акцизов по операциям с нефтепродуктами. Так, с 1 января 2003 года акцизами стали облагаться операции по получению нефтепродуктов, а не по их реализации, как это было ранее, до 2003 г. Кроме того, для лиц, совершающих операции с нефтепродуктами, законодатель ввел новый специальный документ -- Свидетельство о регистрации лица, совершающего операции с нефтепродуктами. С 1 января 2011 года акцизы начали считать исходя из класса экологической безопасности.

Акцизы регулярно повышались, ставки акциза на автобензин класса 5 повысились с 2010 по 2020 год с 3992до 12752 руб./тонну (в 3.2 раза), а к 2022 году поднялся до 13793 руб./тонну; ставки акциза на дизельное топливо класса 5 с 2010 по 2020 год с 1188 до 8835 руб./тонну (в 7,4 раза), а к 2022 году поднимутся до уровня 9556 руб./тонну (рис. 4.1).

Рисунок 4.1 - Изменение ставок акцизов на нефтепродукты с 2010 по 2022 год, в рублях за тонну

Повышающаяся ставка акциза на светлые нефтепродукты, превышение акцизной ставки на бензин относительно ставки акциза на дизельное топливо (на 3917 рублей за тонну в 2020 году) носит диссимулирующий характер для дальнейшего наращивания производства бензина и инвестиций для модернизации вторичных процессов.

При этом цены на внутреннем рынке на дизельное топливо и бензин не имеют такого значимого разрыва, как в акцизах, и в последнее время прослеживается тенденция сближения цен на бензин и дизельное топливо.

В то же время гибкая акцизная политика может быть поддерживающим механизмом формирования приемлемых для потребителя цен и сохранения эффективности работы нефтеперерабатывающих предприятий.

В целом введенная система регулирования направлена, прежде всего, на сдерживание конечных цен для потребителей топлива.

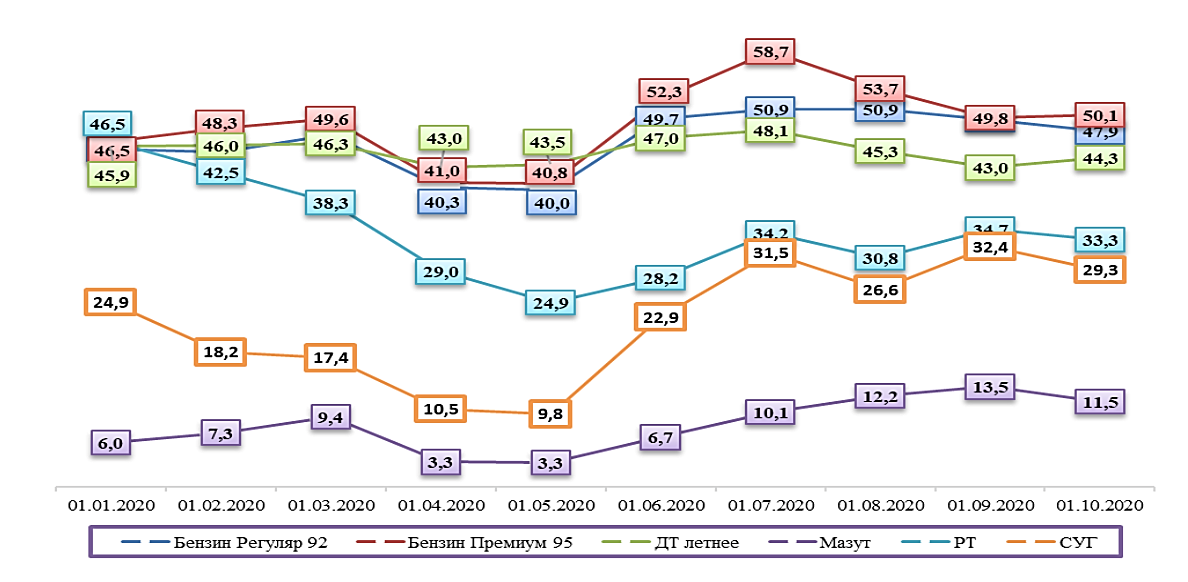

Однако цены росли, начиная с июня 2020 года (рис. 4.2), и конечный потребитель на практике не ощущает государственной поддержки.

Рисунок 4.2 - Изменение цен на нефтепродукты на внутреннем рынке России

К концу 2019 года количество АЗС, по данным Росстата, составило 29888, а НПЗ - 86 (согласно Реестру Минэнерго проектируемых, строящихся и введенных в эксплуатацию нефтеперерабатывающих заводов в Российской Федерации), однако в 2020 году введены требования к программному обеспечению на АЗС с защитой от несанкционированного доступа с тем, чтобы минимизировать возможность умышленного недолива топлива. В настоящее время с учетом цифровизации отрасли возможности сбора акцизов с АЗС не являются ограничивающим фактором.

Таможенная пошлина на нефть, газ и нефтепродукты

Экспортная пошлина на нефть была введена в России в начале 1992 года. Первоначально ее ставка составляла 26 экю за 1 тонну экспортируемой нефти, однако уже в июне 1992 года ставка была повышена до 38 экю за тонну.

В ноябре 1993 года ставка пошлины была установлена на уровне 30 экю/т. С либерализацией цен на нефть в начале 1995 года экспортная пошлина была снижена до 23 экю/т, а затем, с апреля 1995 года, до 20 экю/т. В апреле 1996 года экспортная пошлина была уменьшена до 10 экю/т, а с 1 июля 1996 года - отменена. Одновременно для компенсации выпадающих налоговых поступлений были повышены ставки акциза на нефть.

Постановлением Правительства РФ от 1 апреля 1996 г. N 479 были отменены вывозные таможенные пошлины на все товары, за исключением нефти и газового конденсата, а с 1 июля 1996 г. было принято решение производить экспорт нефти, включая газовый конденсат, без взимания вывозной таможенной пошлины.

Однако в начале 1999 года в целях пополнения доходной части госбюджета экспортные пошлины были восстановлены. При этом ставка пошлины увязывалась с мировой ценой на нефть: при мировой цене российской нефти от \$9,8 до \$12,3 за баррель ставка пошлины составляла 2,5 евро за тонну, при цене свыше \$12,3 за баррель -- 5 евро за тонну.

С 1999 года ставка экспортной пошлины стала устанавливаться с учетом цены российской нефти на мировом (европейском) рынке и достаточно часто пересматривалась.

В то же время какие-либо формализованные механизмы привязки величины экспортной пошлины к уровню мировых цен на нефть отсутствовали.

С 2002 года были законодательно установлены предельные размеры вывозных таможенных пошлин на нефть и сам механизм определения ставки экспортной пошлины в зависимости от уровня мировых цен на нефть. Согласно Закону Российской Федерации «О таможенном тарифе» N 126-ФЗ, по нефти экспортная пошлина была установлена в размере 0% при сложившейся за два предшествующих месяца средней цене нефти Urals на мировых рынках до 109,5 долл./т (то есть до 15 долл./барр.); при мировой цене нефти от 109,5 до 182,5 долл./т (то есть от 15 до 25 долл./барр.) ставка экспортной пошлины должна устанавливаться в размере, не превышающем 35% разницы между фактической средней ценой нефти за два предшествующих месяца и 109,5 долл.; при мировой цене нефти более 182,5 долл./т (то есть более 25 долл./барр.) ставка экспортной пошлины устанавливалась в размере, не превышающем 25,53 долл. и 40% разницы между фактической средней ценой нефти за два предшествующих месяца и 82,5 долл. Введение данного механизма обеспечило как необходимую гибкость, так и предсказуемость налоговой нагрузки.

В 2004 г. Федеральным законом от 7 мая 2004 г. N 33-ФЗ был изменен порядок расчета предельной (максимальной) ставки экспортной пошлины на нефть. С 1 августа 2004 г. экспортная пошлина на нефть взималась при мировой цене российской нефти более 15 долл./барр. При этом с ростом мировой цены на нефть доля налоговых изъятий прогрессивно растет (до 65% с каждого дополнительного доллара экспортной выручки при цене нефти свыше 25 долл./барр.).

В соответствии с установленным порядком периодом мониторинга цен на нефть на мировых рынках в 2002--2008 гг. являлись каждые два календарных месяца (начиная с 1 ноября 2001 г.). Ставка экспортной пошлины также устанавливалась на срок два календарных месяца. Новая ставка экспортной пошлины на нефть вводилась в действие с 1-го числа второго календарного месяца, следующего за окончанием периода мониторинга.

Введение в 2002-2004 гг. высокой прогрессивной ставки экспортной пошлины на нефть и НДПИ резко повысило бюджетную эффективность налоговой системы и привело к радикальному перераспределению доходов, генерируемых в нефтяном секторе, в пользу государства. Доля налогов в валовом доходе нефтяного сектора повысилась с 28,1% в 2000 г. до 63,1% в 2008 г.

С конца 2008 года таможенные пошлины начали устанавливаться раз в месяц.

В 2019 г. наступила завершающая фаза налогового маневра, предполагающая отмену экспортных пошлин на нефть и нефтепродукты к 2024 г., и в силу вступили соответствующие налоговые изменения в сегментах нефтедобычи и нефтепереработки, призванные сгладить этот эффект на различных уровнях производственной цепочки в секторе.

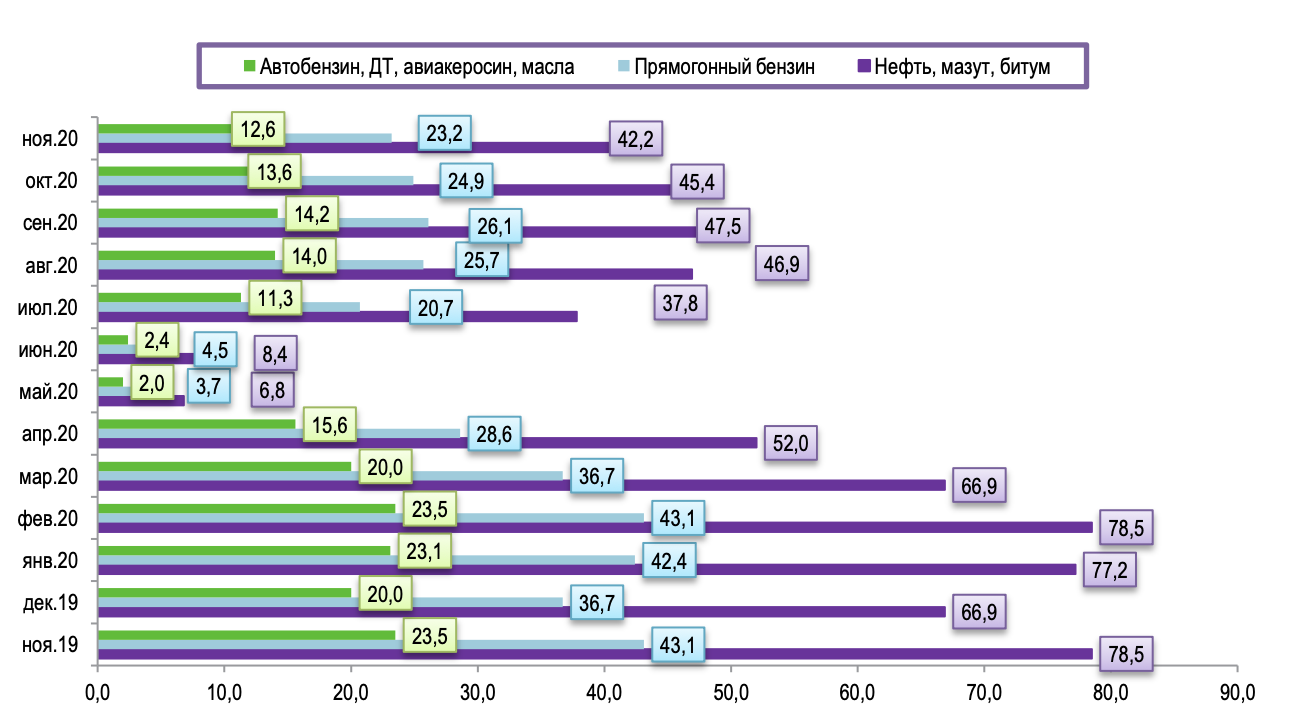

За последний год (рис. 4.3) таможенные пошлины на нефть менялись от уровня 78,5 доллара за тонну в ноябре 2019 года до минимальной ставки 6,8 долларов за тонну в мае 2020 года, что связано с высокой волатильностью мировых цен на нефть.

Рисунок 4.3 - Изменение таможенных пошлин на нефть и нефтепродукты за период ноябрь 2019 - ноябрь 2020 года

Решение по обнулению таможенных пошлин на нефть, по сути, означающее воз врат к уже принятому решению (с 1 июля 1996 года пошлины были отменены и восстановлены в 1999 году), при этом пошлины являются поддерживающим механизмом для закупки нефтяного сырья сектором нефтепереработки.

В 2020 году экспортная пошлина на светлые нефтепродукты составляет 30% от ставки пошлины на нефть, на прямогонный бензин - 55%, на темные - 100%. В то же время правительство имеет право повысить до 90% экспортные пошлины на нефтепродукты для сдерживания увеличения поставок нефтепродуктов на внешний рынок в ущерб внутреннему.

Таким образом, с одной стороны, поэтапное обнуление таможенной пошлины на нефть стимулирует ресурсный экспорт без мер поддержки поставок для нефтепереработки, так как стоимость сырья на внутреннем рынке будет дороже экспортной на величину НДС (с учетом логистических издержек). С другой стороны, за обнулением таможенной пошлины на нефть последует и обнуление таможенной пошлины на нефтепродукты, что также повлияет на рост стоимости нефтепродуктов на внутреннем рынке.

С 2021 года отменена льгота по экспортной пошлине для нефти, добытой на 15 месторождениях с особыми физико-техническими характеристиками. Льгота применялась с 2013 года и касается и 15 месторождений, крупнейшие из которых принадлежат ЛУКОЙЛу, «Иркутской нефтяной компании» (ИНК), «Роснефти», «Газпромнефти», «Сургутнефтегазу».

Правительство РФ утвердило ставку вывозной таможенной пошлины на газ в размере 30% от таможенной стоимости с 1 января 2004 г., указанная ставка действует и в настоящее время.

Налог на добычу полезных ископаемых (НДПИ)

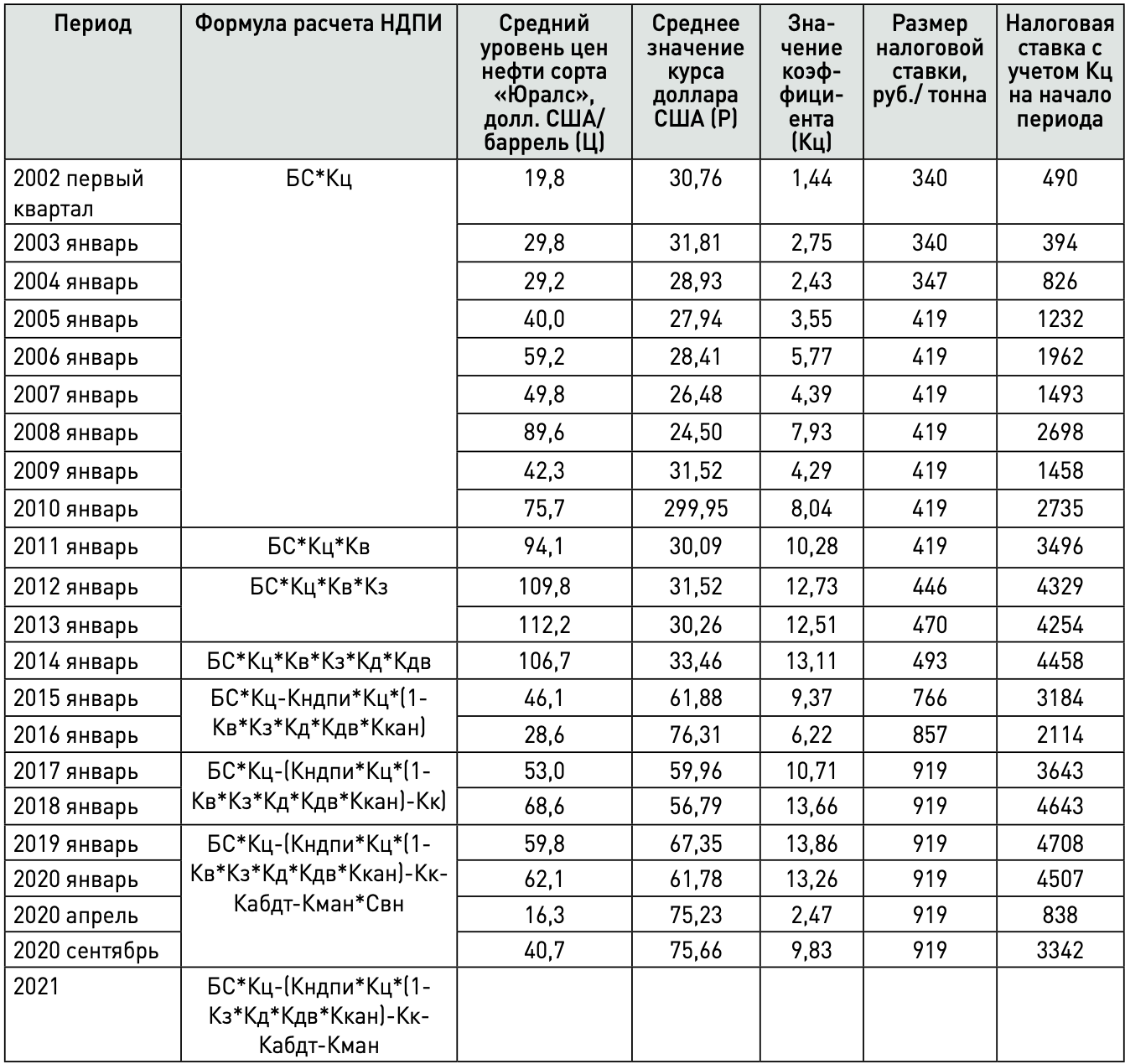

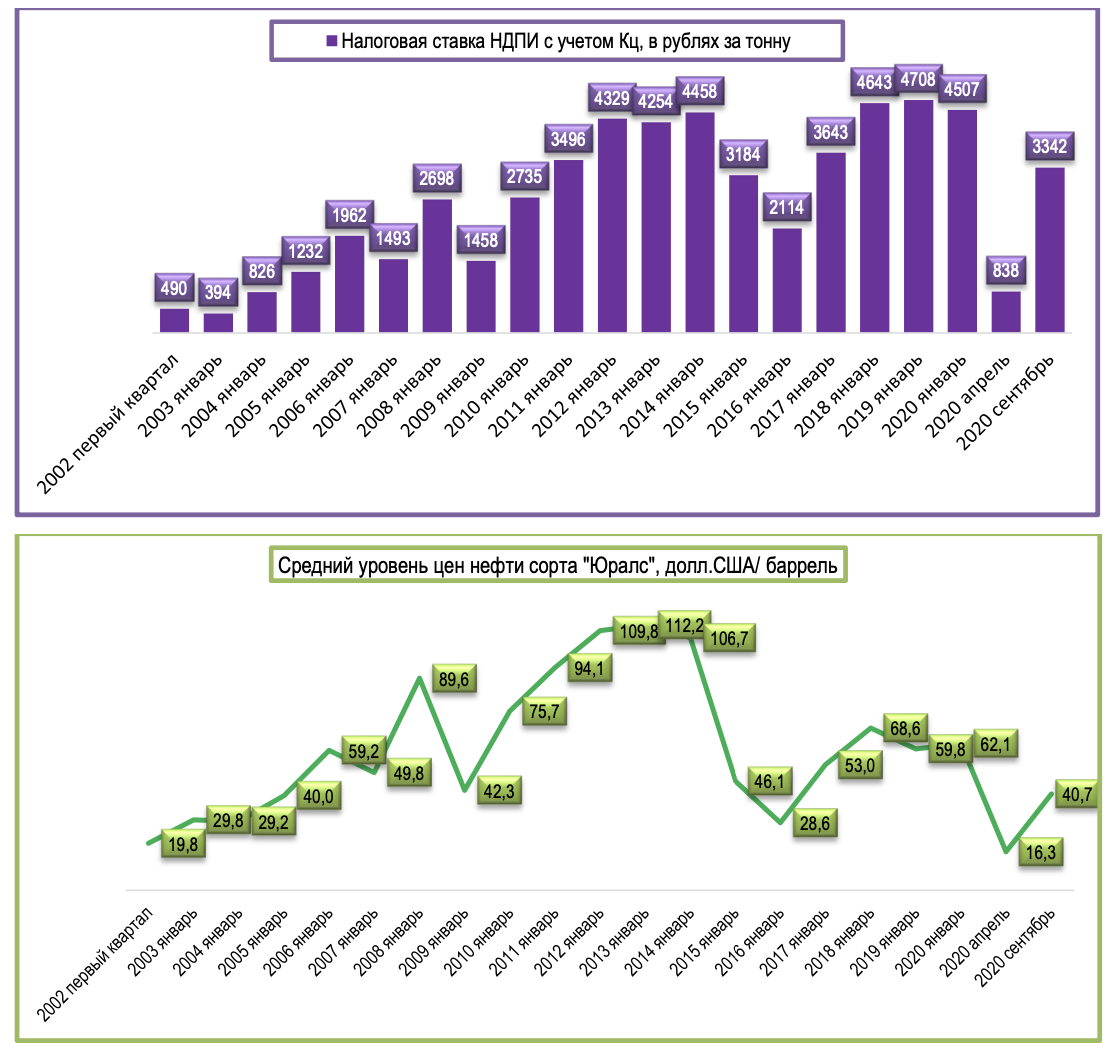

Налог на добычу полезных ископаемых введен, начиная с 2002 года. Изменение формулы расчета НДПИ в России представлено в таблице 4.3. Начиная с 2021 года исключаются из формулы расчета НДПИ: Свн - коэффициент, характеризующий добычу сверхвязкой нефти и Кв - коэффициент выработанности запасов.

Согласно параметрам налогового маневра, снижение экспортных пошлин для добывающего сегмента компенсируется соответствующим последовательным увеличением НДПИ на период до 2024 года.

Таблица 3 - Изменение формулы расчета НДПИ в 2002-2020 годах

Обозначения:

- БС - базовая ставка;

- Кв - коэффициент выработанности запасов;

- Кз - коэффициент запасов;

- Кд - коэффициент, характеризующий сложность извлечения нефти (вид продуктивных отложений, проницаемость залежи, предельная эффективная нефтенасыщенная толщина пласта);

- Кдв - коэффициент, применяемый при добыче трудноизвлекаемой нефти, который рассчитывается для залежи с учетом степени выработанности этой залежи;

- Ккан - коэффициент, характеризующий регион добычи и свойства нефти;

- Кц - коэффициент, характеризующий динамику мировых цен на нефть;

- Кц = (цена барреля Urals в долларах - 15) * курс доллара США / 261;

- Кк1 - специальный коэффициент, устанавливается равным 306 на период с 1 января по 31 декабря 2017 г. включительно, 357 - на период с 1 января по 31 декабря 2018 г. включительно, 428 - на период с 1 января по 31 декабря 2019 г. включительно, 0 - с 1 января 2020 г.;

- Кабдт - коэффициент, характеризующий надбавки за автомобиль- ный бензин и дизельное топливо;

- Кман - коэффициент, учитывающий влияние экспортной пошлины;

- Свн - коэффициент, характеризующий добычу сверхвязкой нефти.

Диаграммы на рисунке 4.4 демонстрируют высокую степень зависимости налоговых ставок НДПИ от мировых цен на нефть. Ярким примером является падение ставки НДПИ с учетом К~ц~ (коэффициента, характеризующего динамику мировых цен на нефть) в апреле 2020 года до уровня 838 рублей за тонну, или на 81% относительно уровня января 2020 года, при этом цена на нефть снизилась за тот же период на 74%.

Рисунок 4.4 - Изменение ставок НДПИ и цены на нефть «Юралс» в 2002-2020 гг.

Налог на дополнительный доход (НДД)

Завершающий этап налогового маневра привнес в налоговую систему новые механизмы, в частности обратный акциз, демпфирующую компоненту и налог на добавленный доход (НДД).

НДД введен с 1 января 2019 года и реализуется в пилотном режиме на специально выбранной группе месторождений. НДД позволяет учитывать экономику разработки конкретных месторождений, а не групп месторождений, регионов.

Реформа налога для нефтяных компаний предполагает частичную замену НДПИ новым налогом на дополнительный доход. Ставка НДД составляет 50% и взимается с дохода от добытой нефти за вычетом расчётной экспортной пошлины и расходов на транспортировку, а также фактических капитальных и операционных расходов, связанных с разработкой участка недр. Это принципиальное отличие от НДПИ - новый налог взимается с финансового результата, а не с выручки и позволяет платить только в том случае, если разработка месторождения оказалась прибыльной. НДД предполагает сохранение НДПИ, но в пониженном размере (в среднем на 60%) в сравнении с общей действующей налоговой ставкой.

Налог на дополнительный доход от добычи углеводородного сырья введен в действие с января 2019 года для ряда компаний, участвующих в эксперименте.

НДД имеет ряд явно выраженных преимуществ по сравнению с действующей налоговой системой. В отличие от налога на добычу НДД основан на показателе дополнительного дохода (по сути - прибыли), объективно отражающем реальную экономическую эффективность разработки конкретного месторождения (лицензионного участка). Новый налог учитывает изменение горно-геологических условий добычи в процессе эксплуатации месторождения: по мере истощения месторождения снижается доход и размер налога.

НДД стимулирует инвестиции в освоение новых месторождений, поскольку налог не взимается вплоть до полной окупаемости понесенных затрат, а последующее налогообложение соответствует показателям доходности. В случае высокомаржинальных проектов применение НДД обеспечивает прогрессивное изъятие ресурсной ренты в пользу государства; одновременно создаются условия для реализации высокозатратных проектов.

Режим НДД заработал с 2019 года для четырех групп участков. Первая и вторая в основном включают месторождения в Восточной Сибири и на Каспии, третья - зрелые месторождения Западной Сибири, четвертая - новые месторождения этого же региона.

Кроме того, за счет снижения налоговой нагрузки до момента окупаемости проектов высвобождаются дополнительные средства. Таким образом, НДД стимулирует инвестирование в новые эффективные технологии нефтедобычи, что в конечном итоге приведет к увеличению текущего коэффициента извлечения нефти (КИН).

По оценкам Минэнерго России, введение НДД позволит увеличить КИН с 27,2 до 35%, а добычу нефти - на 10-12 млн т/год.

Начиная с 1 января 2021 года расширен перечень участков недр, при добыче нефти на которых можно применять НДД. Так, к участкам 3 группы решено отнести выработанные месторождения, а также месторождения СКФО и Сахалинской области. Ограничен перенос исторических убытков в размере до 50% на период 2021--2023 гг. При этом коэффициент индексации, определяющий сумму переноса убытков на будущее, снижен до 1,07. Эти меры не касаются месторождений Арктической зоны. Для расчета минимальной налоговой базы по НДД значение удельных расходов установлено в размере 7 140 руб. до конца 2023 г. и 8 600 руб. далее. Также начиная с 2021 г. значения будут ежегодно индексировать на коэффициент-дефлятор.

Согласно проекту бюджета, изменение поступлений НДПИ с учетом корректировки параметров режима НДД в части применения корректирующих коэффициентов (К~г~) принесет в бюджет в 2021 году 103,5 млрд рублей.

По мнению автора, НДД является прогрессивным налогом, однако его привязка к формуле расчета НДПИ, включающего коэффициент, характеризующий динамику мировых цен на нефть, несет риски высокой зависимости от цены нефти «Юралс» на экспортных рынках, что несет дополнительные бюджетные риски.

Обратный акциз на нефть

Начиная с 2019 года в отрасли введен обратный акциз на нефть, который должен компенсировать регулирующее воздействие на цены на моторное топливо на внутреннем рынке в соответствии с Соглашением о заморозке цен, заключенным Правительством с российскими компаниями - собственниками НПЗ.

Расчет обратного акциза на нефть А~нс~ осуществляется следующим образом:

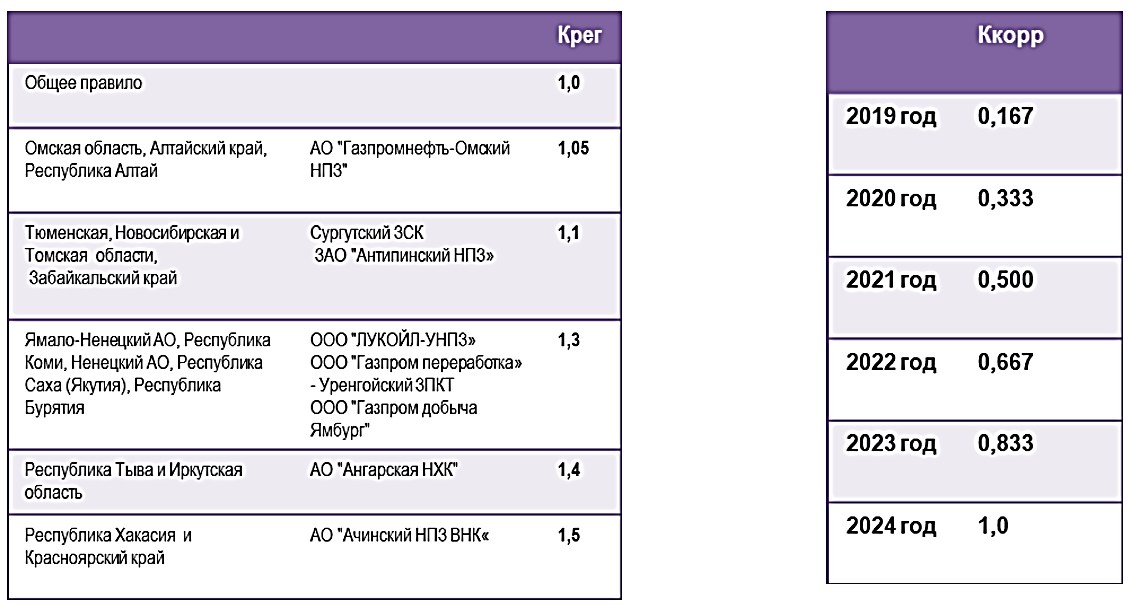

Анс = ((Цнефть * 7,3 - 182,5) * 0,3 + 29,2) * Р * Спю * Ккорр * Крег,

где

- Цнефть - средний за календарный месяц уровень цен нефти Юралс на мировых рынках, в долларах США за баррель;

- Р - среднее значение за календарный месяц курса доллара США к рублю;

- Крег - коэффициент, характеризующий региональные особенности рынков продуктов переработки нефтяного сырья;

- Спю - удельный коэффициент, характеризующий корзину продуктов переработки нефтяного сырья.

Рисунок 4.5 -- Коэффициент, характеризующий региональные особенности рынков продуктов переработки нефтяного сырья, и коэффициент корректировки на 2019-2024 гг.

А также вводится корректирующий коэффициент в сторону увеличения и в 2024 году он составит 1,0 против 0,167 в 2019 году.

Обратный акциз имеет значительный диапазон отклонения по НПЗ, и связано это с различными производственными объемами по видам нефтепродуктов, производимых на предприятии.

Порядок расчета производственной компоненты Спю:

Спю = (Vнс- 0,55 * Vпб - 0,3 * Vсв - 0,065 * Vкс - Vт ) / Vкс

где

- Vнс - количество нефтяного сырья, направленного на переработку в тоннах;

- Vпб - количество произведенного прямогонного бензина, в тоннах;

- Vсв - количество товарного бензина, легких и средних дистиллятов в жидком виде, бензола, толуола, ксилола, масел смазочных, произведенных из нефтяного сырья, в тоннах;

- Vкс - количество произведенного кокса нефтяного, в тоннах;

- Vт - количество мазута, битума нефтяного, парафина, вазелина, отработанных нефтепродуктов, иных жидких или твердых продуктов переработки нефтяного сырья.

Фактически коэффициент Спю отражает то, каким образом НПЗ пользуется существующей таможенной субсидией, поскольку коэффициенты, на которые умножаются объёмы нефтепродуктов, соответствуют коэффициенты, учитываем при расчете экспортной пошлины для этих нефтепродуктов.

При этом терминология в формуле обратного акциза V~св~ не включает дизельное топливо, в то время как при утверждении таможенных пошлин выделяют дизельное топливо как отдельную категорию.

Акциз обнуляется, если (Vпб + Vсв + Vкс + Vт) / Vнс < 0,75.

Указанное условие введено для исключения заводов, не использующих установки первичной и вторичной переработки.

Если Цнефть < 25$ / баррель, то Анс = 20$ * Р * Ккорр

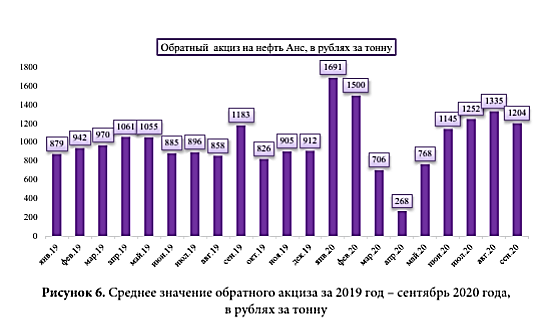

Как представлено на рисунке 4.6, ставки обратного акциза менялись от 268 рублей за тонну при цене нефти «Юралс» 18,2$ / баррель в апреле 2020 года до 1691 рублей за тонну при цене нефти «Юралс» 61,67$ / баррель и повышении Ккорр до 0,333 в январе 2020 года.

Однако уровень дисконта по демпферу показал, что при падении цен на нефть порядок расчета акциза нивелируется отрицательным результатом, получаемым от применения демпфера.

Рисунок 4.6 - среднее значение обратимого акциза за 2019 года, в рублях за тонну

Порядок расчета вычета

Вычетам подлежат суммы акциза, умноженные на коэффициент 2, для НПЗ, имеющих свидетельство о регистрации НПЗ, и увеличенные на величину демпфирующей надбавки Кдемп.

Вычет = 2 * Анс + Кдемп

Расчет демпфирующей надбавки к обратному акцизу для НПЗ

Кдемп = ДАБ * VАБ * ККОМП АБ + ДДТ * VДТ * ККОМП ДТ + ДДВ_АБ x VДВ_АБ + ДДВ_ДТ x VДВ_ДТ,

где

- VАБ, VДТ - объемы (в тоннах) высокооктанового автомобильного бензина класса 5 и дизельного топлива класса 5, соответственно;

- ЦАБэксп - цена экспортной альтернативы бензина АИ-92 класса 5;

- ЦДТэксп - цена экспортной альтернативы дизельного топлива класса 5;

- ККОМП АБ = 0,68 - начиная с 1 января 2020 года;

- ККОМП ДТ = 0,65 - начиная с 1 января 2020 года;

- ДДВ_АБ и ДДВ_ДТ - дальневосточные надбавки, в рублях за тонну.

- ДАБ = ЦАБэксп - ЦАБвр,

- ДДТ = ЦДТэксп - ЦДТвр,

- ДАБ = ЦАБэксп - ЦАБвр,

- ДДТ = ЦДТэксп - ЦДТвр,

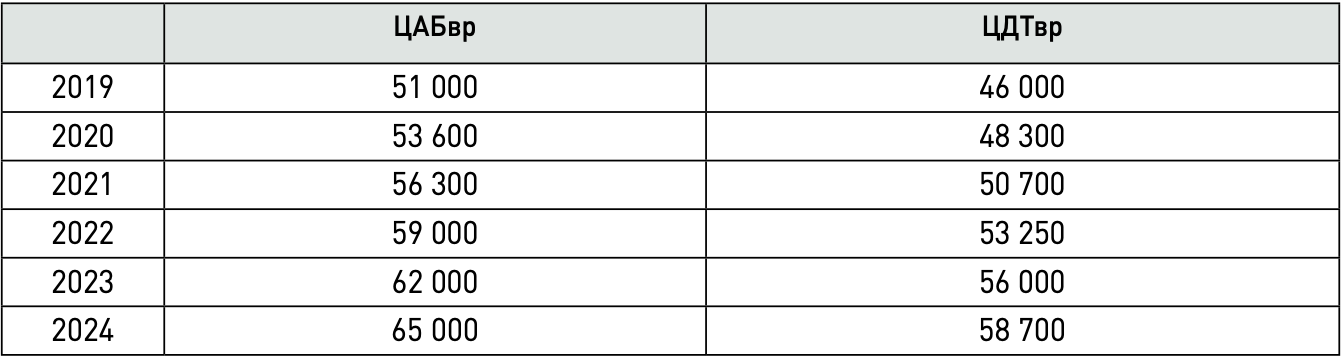

где ЦАБвр и ЦДТвр - предельные цены, установленные законом.

Таблица 4 - Значения предельных цен в 2019-2024 гг.

ЦАБэксп - средняя цена экспортной альтернативы для автомобильного бензина АИ-92 класса 5, рассчитанная в морских портах Северо-Западного федерального округа, которая определяется по следующей формуле:

ЦАБэксп = (ЦАБ Rotterdam - TАБМ - ЭПАБ) * Р + ААБ ) * (1 + СНДС),

где

- ЦАБ Rotterdam - средняя цена на автобензин АИ-92 класса 5 на мировых рынках (роттердамском) в долларах США за тонну;

- TАБМ - затраты на транспортировку и перевалку от российского порта до порта Роттердам, $ / тонну;

- ЭПАБ - ставка таможенной пошлины на бензин АИ-92 класса 5, $ / тонну;

- Р - среднее значение курса доллара;

- ААБ - ставка акциза на автобензин;

- СНДС - ставка НДС;

- ЦДТэксп - средняя цена экспортной альтернативы для дизельного топлива класса 5 на мировых рынках (роттердамском) в долларах США за тонну.

А дополнительное условие для демпфирующей компоненты: она обнуляется в случае, если средняя за налоговый период оптовая цена реализации отклоняется в сторону увеличения на 10% от их базовых цен.

В этой связи демпфирующая компонента не является стабильной субсидией для возмещения НПЗ и зависит от мировой цены на нефть и нефтепродукты, ставки акцизов, таможенных пошлин, курса рубля.

Кроме того, введен механизм расчета ВАВИА - которая увеличивает сумму акциза, начисленного при получении авиационного керосина налогоплательщиком. Величина ВАВИА определяется по следующей формуле:

ВАВИА = ДКЕР * VКЕР * КДТ_КОМП,

где VКЕР - объем (в тоннах) полученного авиационного керосина; КДТ_КОМП - демпфирующая компонента для дизельного топлива

ДКЕР = ЦКЕРэксп - ЦКЕРвр,

где ЦКЕРэксп - средняя цена экспортной альтернативы для авиационного керосина, рассчитанная в морских портах Российской Федерации, расположенных в Северо- Западном федеральном округе, которая определяется по следующей формуле:

ЦКЕРэксп = ((ЦКЕРрт - ТДТм - ЭПКЕР) * Р) * (1 + СНДС),

где

- ЦКЕРрт - средняя (среднеарифметическое значение за все дни торгов) за налоговый период цена на авиационный керосин на роттердамском рынке нефтяного сырья в долларах США за 1 тонну;

- ТДТм - величина;

- ЭП~КЕР~ - ставка вывозной таможенной пошлины в отношении авиационного керосина, действовавшая в налоговом периоде, в долларах США за 1 тонну;

- Р - среднее значение курса доллара США к рублю Российской Федерации, устанавливаемого Центральным банком Российской Федерации, определяемое налогоплательщиком самостоятельно как среднеарифметическое значение курса доллара США к рублю Российской Федерации, устанавливаемого Центральным банком Российской Федерации, за все дни в налоговом периоде;

- СНДС - ставка налога на добавленную стоимость, действовавшая в налоговом периоде и указанная в пункте 3 статьи 164 настоящего Кодекса;

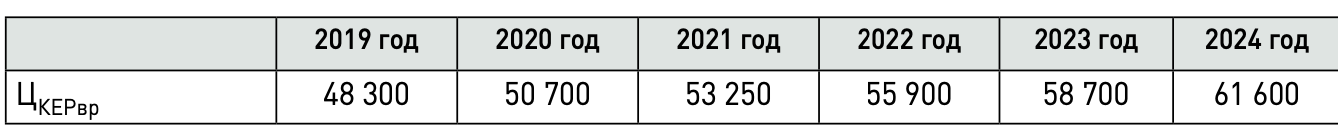

- ЦКЕРвр - условное значение средней оптовой цены реализации авиационного керосина на территории Российской Федерации согласно таблице 4.5.

Таблица 4.5 - Установление средней оптовой цены реализации авиационного керосина на территории РФ

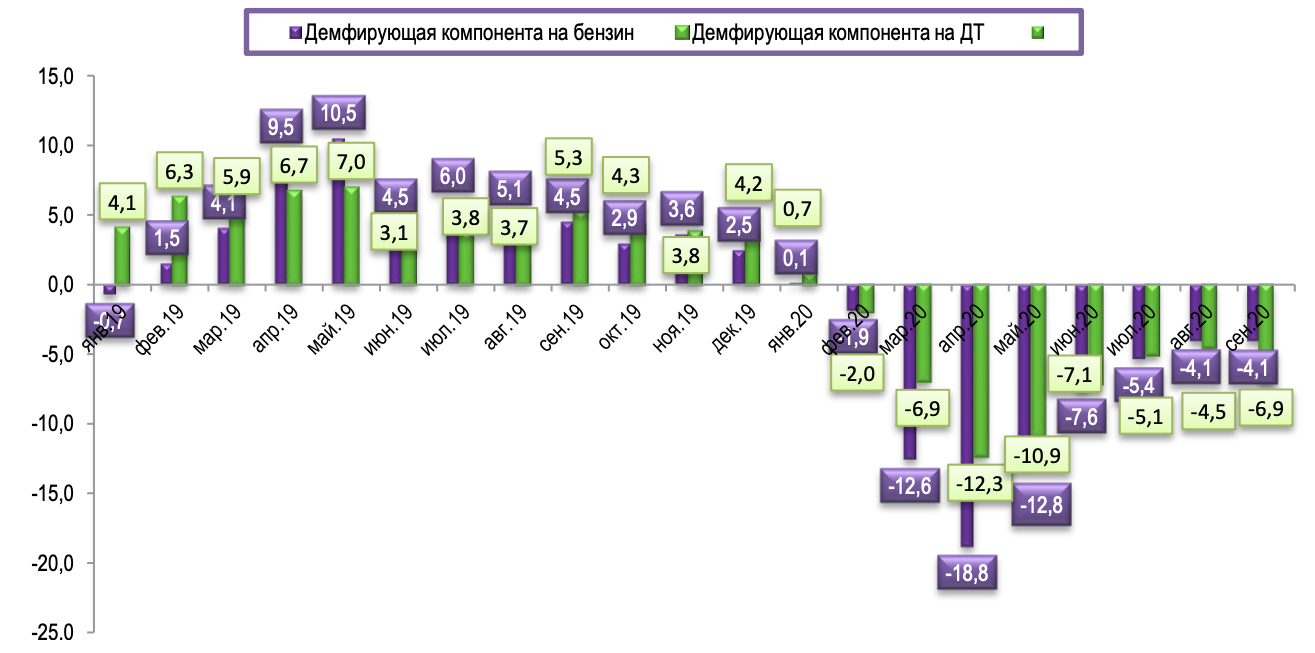

Рисунок 4.7 - Демпфирующая компонента на бензин и дизельное топливо за период январь 2019 - сентябрь 2020 года, в рублях за тонну

При этом в 2019 году значение демпфера на бензин и дизтопливо имело преимущественно положительное значение, достигнув максимального значения в мае месяце.

Основным уязвимым звеном в применяемой системе демпферно-акцизного субсидирования является проблематика того, что нефтеперерабатывающие предприятия в кризис формируют дополнительную налоговую базу за счет отрицательного демпфера и пониженные цены для обеспечения топливом внутреннего рынка.

Таким образом, в структуру нефтегазовых доходов демпферно-акцизного субсидирования является проблематика того, что вошли следующие налоги: НДПИ (с учетом НДД), таможенные пошлины на нефть, газ, нефтепродукты, акцизы на нефтепродукты, а также отрицательный демпфер.

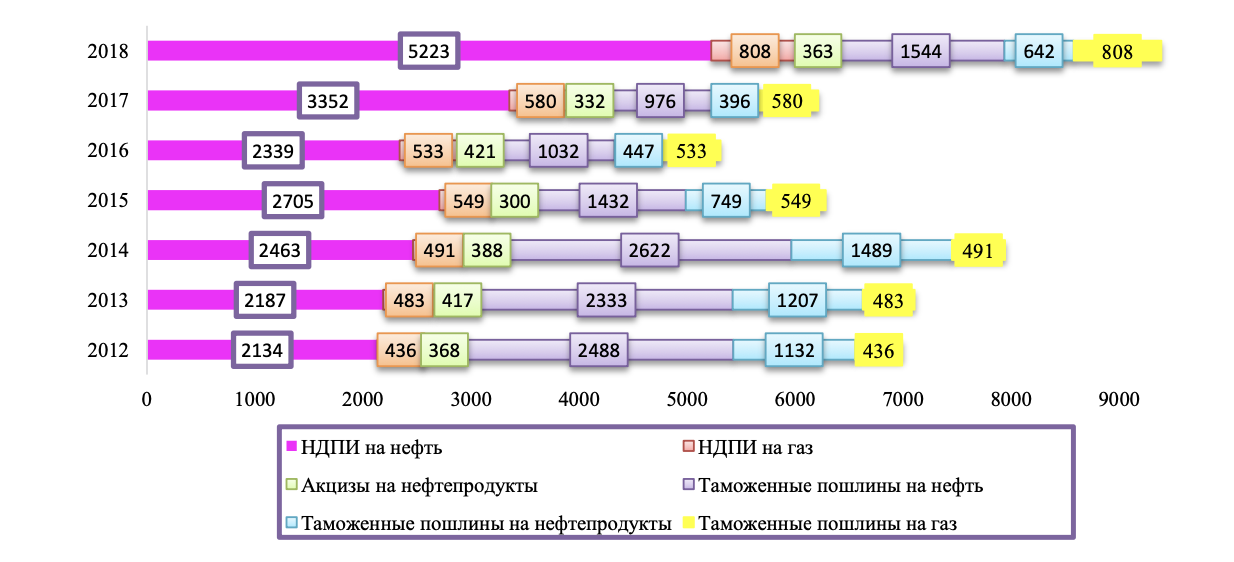

Рисунок 4.8 - Распределение доходов от налогов и пошлин, связанных с обложением нефти, нефтепродуктов и газа

НДПИ на нефть занимает ключевую роль в наполнении бюджета России, составляя 60% (по данным за 2018 год) от суммы доходов от налогов и пошлин, связанных с обложением нефти, газа и нефтепродуктов (НДПИ на газ - 9 % по данным, акцизы на нефтепродукты - 4 %, таможенные пошлины - 18%, таможенные пошлины на нефтепродукты -7%, таможенные пошлины на газ - 9% по данным за 2018).

При этом доля доходов от налогов и пошлин, связанных с обложением нефти нефти, газа и нефтепродуктов в РФ, менялась в 2012--2018 годах от 31%

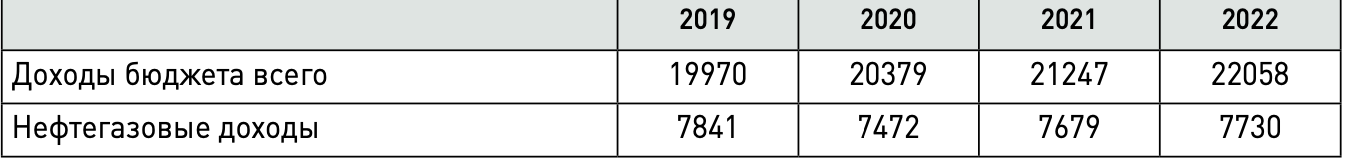

Бюджетом на 2020 год и на плановый период 2021 и 2022 годов, утвержденным в докризисном 2019 году, был предусмотрен рост доходов бюджета и одновременное снижение нефтегазовых доходов. (табл. 4.6).

Таблица 4.6 - Прогноз нефтегазовых доходов согласно бюджету на 2020 год и на плановый период 2021 и 2022 гг., в млрд руб. в год

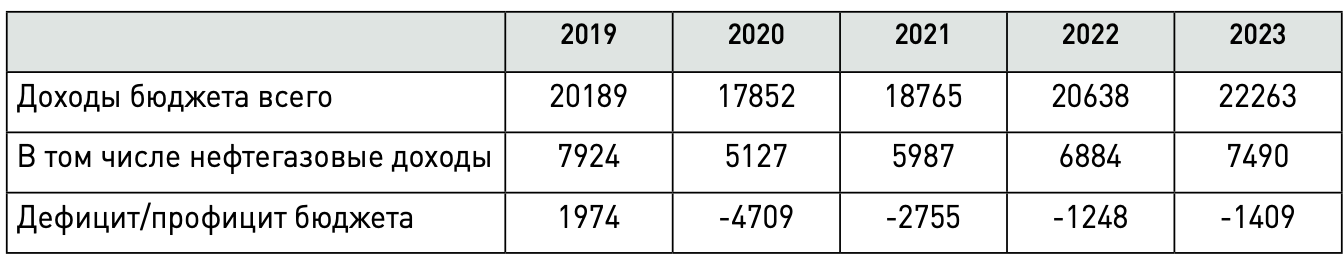

При этом, согласно законопроекту о федеральном бюджете на 2021 год и на плановый период 2022 и 2023 годов [5], в 2020--2023 годах ожидается как снижение нефтегазовых доходов относительно уровня 2019 года, так и сохранение дефицита бюджетного баланса страны, ожидаемый дефицит бюджета расширенного правительства в 2020 году запланирован на уровне 4,71 трлн рублей (табл. 4.7).

Таблица 4.7 - Прогноз нефтегазовых доходов, согласно бюджету на 2021 год и на плановый период 2022 и 2023 гг., в млрд руб. в год

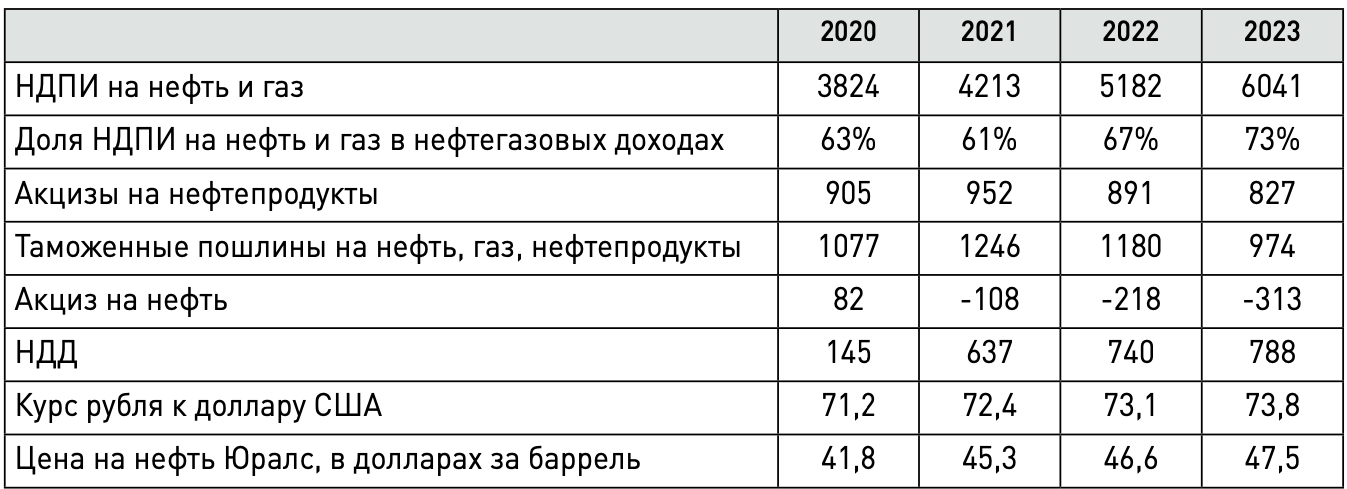

Законопроектом о федеральном бюджете на 2021 год и на плановый период 2022 и 2023 годов также предусмотрено повышение среднегодовой цены на нефть «Юралс» с 41,8 в 2020 году до 47,5 долларов за баррель в 2023 году, курса рубля к доллару США от 71,2 в 2020 году до 73,8 в 2023 году, рост НДПИ от 3,8 в 2020 году до 6 трлн рублей в 2023 году, или от 63% до 73% в общем объеме нефтегазовых доходов (табл. 4.8).

Таблица 4.8 - Прогноз доходов от налогов и пошлин, связанных с обложением нефти, газа и нефтепродуктов, в 2020--2023 гг., в млрд руб. в год

Результаты применения уточненных параметров налогового маневра и установления предельных цен реализации в 2019--2020 годах таковы:

- банкротства и отрицательная рентабельность ряда НПЗ;

- отказ от инвестиций в новые проекты;

- сокращение вложений в программу модернизации НПЗ;

- рост оптовых цен на моторное топливо;

- сохранение дефицита бюджета в 2020--2023 годах, зависящего от мировых нефтяных цен.

При этом нефтегазовая отрасль также является крупнейшим плательщиком налога на прибыль, НДС, социальных налогов, которые не учитываются Минфином в составе нефтегазовых доходов, в этой связи отсутствие консолидированной отчетности по совокупности расширенных нефтегазовых доходов не дает возможности оценить реальное влияние нефтегазового комплекса на бюджетные поступления страны.

Согласно исследованию Института экономики роста им. Столыпина и Института народнохозяйственного планирования РАН, на сектор добычи полезных ископаемых и нефтепереработки приходится более 60% всех совокупных экспортных поступлений в бюджет РФ.

Рассмотрим эволюцию каждого из налогов, уплачиваемых нефтяными компаниями в бюджет, но не учитываемых в составе нефтегазовых доходов.

НДС

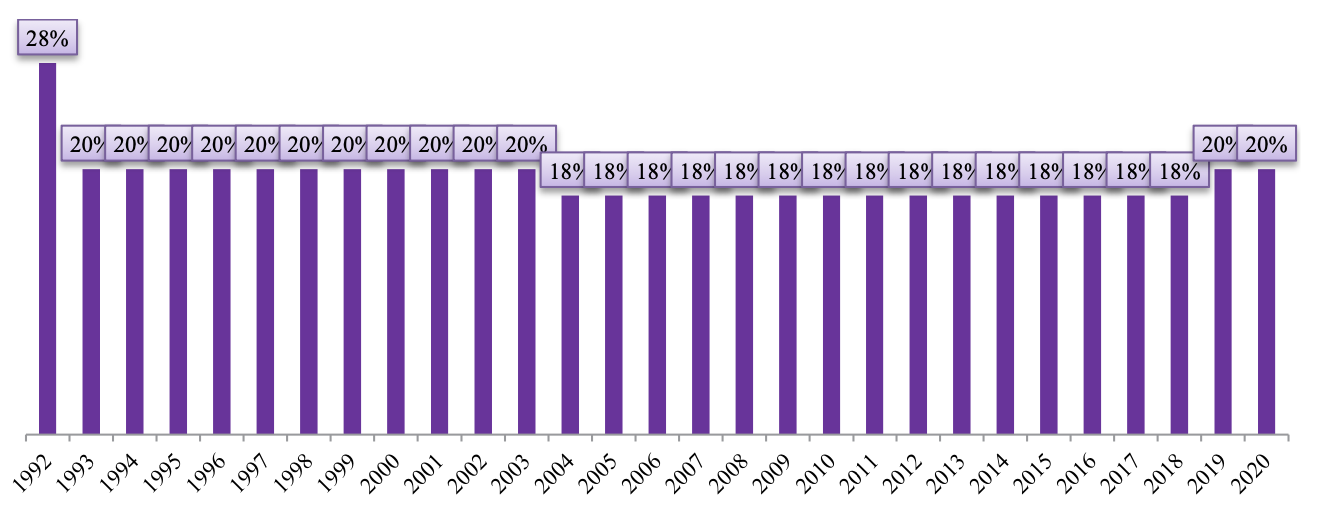

1 января 1992 года в России был впервые введен налог на добавленную стоимость. Ставка НДС была установлена на уровне 28%. Однако уже с 1 января 1993 года она была снижена до 20% (льготная ставка - до 10%). Помимо НДС в 1998--2004 годах в регионах дополнительно взимался налог с продаж (не более 5%).

С 1 января 2004 года ставка НДС была снижена до 18%. Решение было принято по предложению Минфина для поддержки инвестиционного роста, а также в условиях роста цен на нефть, который дал дополнительные возможности для снижения налоговой нагрузки. На некоторые виды товаров распространяется льготная ставка - 10%. Таковыми являются, например, ряд продовольственных и медицинских товаров, товаров для детей, периодические печатные издания, книжная продукция и т. д.

С 1 января 2019 года ставка НДС составила 20%.

Налог на прибыль

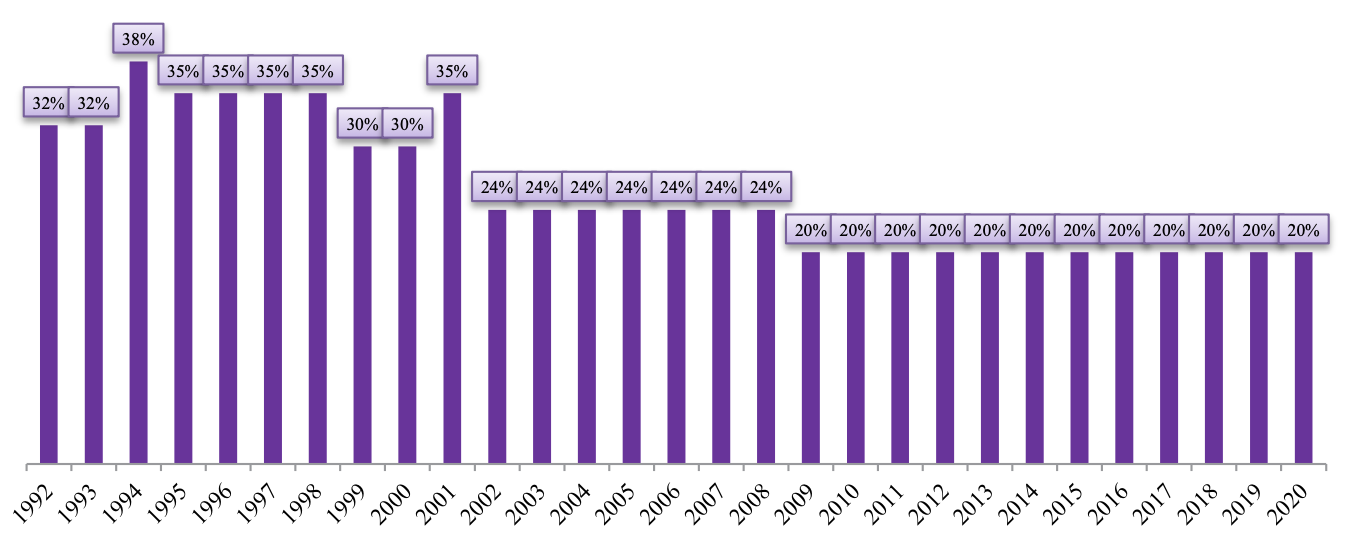

В 1992 - 2001 годах налог регулировался Законом РФ от 27.12.1991 №2116-1 «О налоге на прибыль предприятий и организаций» и рассчитывался путем корректировки финансового результата, полученного по данным бухгалтерского учета. С 2002 года налог регламентируется главой 25 части II Налогового кодекса РФ и исчисляется по данным налогового учета.

В 1995 - 2001 годах базовая ставка налога составляла 35% и была выше для банков, страховщиков и др., в 2002 - 2008 годах унифицированная ставка была равна 24%.

Рисунок 4.9 - Изменение ставки НДС в России

Рисунок 4.10 - Изменение ставки налога на прибыль в России

С 2009 года ставка по налогу на прибыль равна 20%, из них 2 % зачислялось в федеральный бюджет, 18% - в бюджет субъекта РФ (п. 1 ст. 284 НК РФ). С 2017 по 2020 год в федеральный бюджет зачисляется 3%, 17% - в бюджет субъекта РФ (п. 1 ст. 284 НК РФ).

Прибыль определяется как сумма доходов, уменьшенная на величину расходов (ст. 247 НК РФ).

Все доходы организации делятся на облагаемые и необлагаемые налогом на прибыль. Перечень последних содержится в статье 251 НК РФ и является закрытым.

Все доходы, которые там не упомянуты, автоматически облагаются налогом на прибыль.

Налог на пользователей автомобильных дорог

Налог на пользователей автомобильных дорог был введен в отечественную систему налогов и сборов с 1 января 1992 года (статья 5 Закона РФ от 18.10.1991 N 1759-1 «О дорожных фондах в Российской Федерации»), традиционно воспринимался налогоплательщиками и работниками налоговых органов как один из простейших налогов. Решение о прекращении взимания налога на пользователей автомобильных дорог с 1 января 2003 года (статья 5 Федерального закона от 05.08.2000 N 118-ФЗ «О введении в действие части второй Налогового кодекса Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации о налогах»).

Ставка налога на пользователей автомобильных дорог за весь период его существования составляла 2,5%.

Налог исчислялся отдельно по каждому виду деятельности, а средства зачислялись: в Федеральный дорожный фонд РФ по ставке 0,5%; в территориальные дорожные фонды по ставке 2%.

Налог на пользователей автомобильных дорог был отменен с 1 января 2003 года.

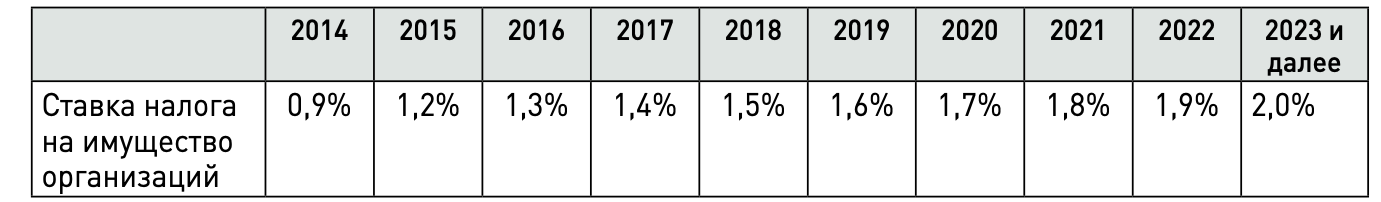

Налог на имущество организаций

Налог на имущество организаций относится к региональным налогам. Это значит, что налоговая ставка устанавливается законами субъектов РФ, но не может превышать 2,2% (границы, установленной Налоговым кодексом). Объектом налогообложения является имущество организации, которое находится на балансе предприятия как объекты основных средств, по остаточной стоимости (первоначальная стоимость минус накопленная амортизация).

Таблица 4.9 - Ставка налога на имущество

Таким образом, с каждым годом усиливается налоговое обременение на имущество организаций.

Единый социальный налог / страховые взносы

Единый социальный налог введен в Российской Федерации с 1 января 2001 года. Он заменил страховые взносы в Пенсионный фонд, Фонд социального страхования, Государственный фонд занятости населения и Фонд обязательного медицинского страхования. С 1 января 2010 года единый̆ социальный налог отменен, вместо него для тех же плательщиков введены страховые взносы в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Фонд обязательного медицинского страхования согласно закону N 212-ФЗ от 24 июля 2009 года.

В 2020 году установлены следующие ставки страховых взносов:

- взносы на обязательное пенсионное страхование - 22%;

- взносы в Фонд обязательного медицинского страхования - 5,1%;

- страховые взносы на случай временной нетрудоспособности и в связи с материнством - 2,9%.

НДПИ обеспечивает основной денежный поток в нефтегазовой отрасли для бюджета. В этой связи автором предложено внесение изменения в формулу расчета, которое сокращает (по фактическим данным на сентябрь 2020 года - на 75%) зависимость от мировой цены на нефть) и может исключить в дальнейшем критическую ситуацию с дефицитом бюджета, возникшую в 2020 году вслед за падением мировых цен на нефть и снижением объемов производства в российском ТЭК.

© ССП УГНТУ «ИДПО», 2024

https://ipkoil.ru