3. Рынок нефтесервиса

Обзор нефтесервисного рынка

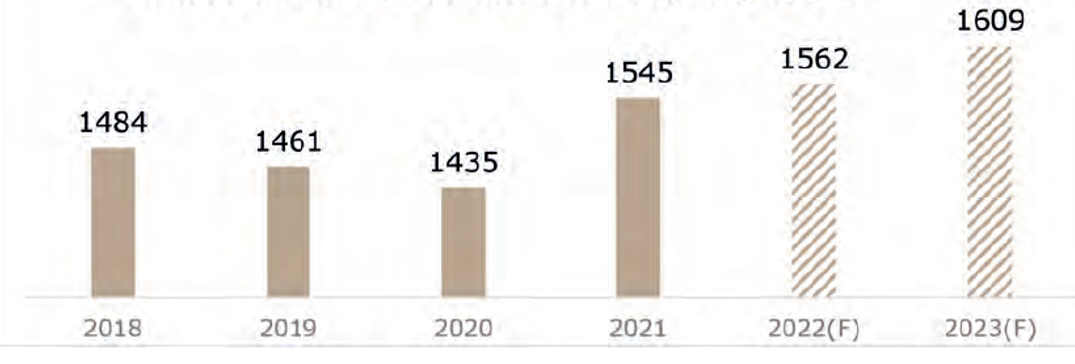

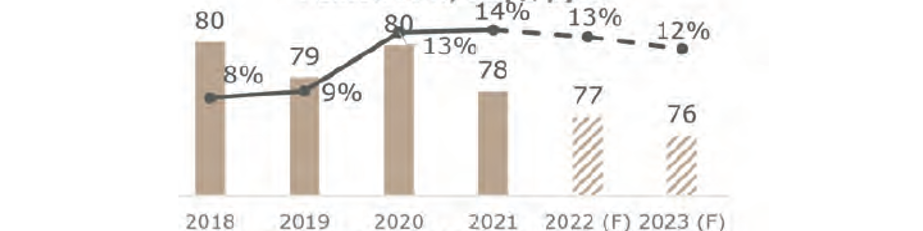

Компании увеличили инвестиции в разведку и добычу в 2021 (рис. 3.1) году из-за инфляции (только стройматериалы подорожали почти на 25 %). В 2022 году по прогнозам они еще незначительно вырастут. В нефтегазовой отрасли РФ речь о критичной недоинвестированности разведки и добычи не идет.

Рисунок 3.1 - Инвестиции в разведку и добычу, млрд. руб.

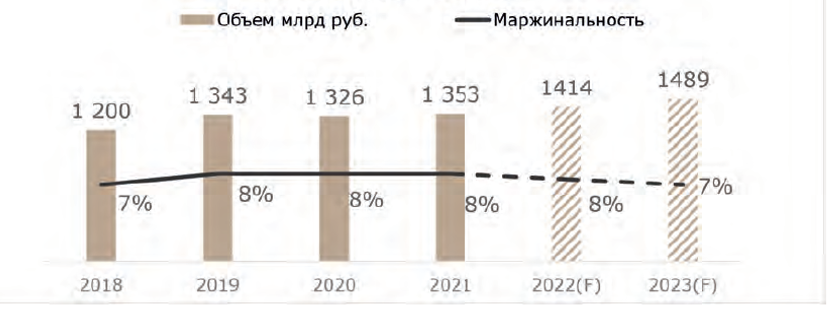

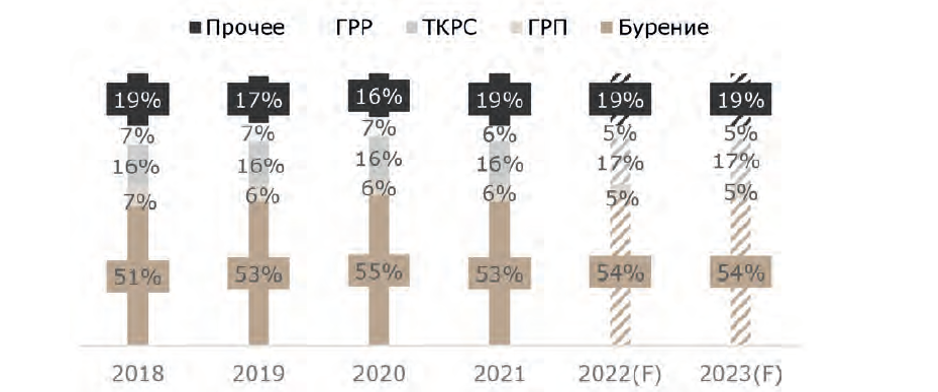

Объем рынка стабилен (рис. 3.2), разница в динамике инвестиций и объемов определяется спецификой контрактов, а также меняющейся долей строительных работ. В 2022 году рынок вырастет незначительно. Маржинальность бизнеса по-прежнему ниже среднего по экономике, это в т.ч. следствие распределения прибыли в структурах ВИНК, рентабельность которых около 4 %. В финансовом выражении доля бурения и ремонтов будет расти, доля ГРП сохранится, ГРР и прочих сегментов (рис. 3.3) снизится. В физических показателях: проходка будет расти, количество ремонтов и операций ГРП сократится, объемы ГРР снизятся.

Рисунок 3.2 - Рынок нефтесервиса, млрд. руб.

Рисунок 3.3 - Структура по сегментам

Низкая рентабельность - это проблема не только российского рынка нефтесервиса, компании по всему миру столкнулись с этим после 2000-х годов, с 2008 до 2021гг. при росте индекс S&P500 в три раза акционерная доходность нефтесервиса упала на 50 %, что связано с падением цен на нефть 2014-2015 гг. и кризисом спроса в пандемию.

Таблица 3.1 - Стратегии нефтяных и газовых компаний

| Компания | Цели инвестиций в разработку | Разведка Greenfield | Стратегия | |

| Роснефть | Поддержание уровня добычи; Разработка в новых регионах: Восточная Сибирь и ДВ | Новые месторождения в западной Сибири, Восточной Сибири, ДВ и юге России | Активная разработка гринфилдов на дальнем востоке и в западной Сибири | Добыча: поддержание; Разведка новых месторождений: активная; Разработка гринфилдов: активная |

| Лукойл | Развитие добычи на шельфе, добыча ТрИЗ | Новые месторождения в России и Мексике | Бурение на месторождение им. В. Грайфера | Добыча: поддержание; Разведка новых месторождений: активная; Разработка гринфилдов: активная |

| Газпром нефть | Развитие добычи на шельфе; Сокращение себестоимости | Разработка Ачимовской толщи в Западной Сибири | Разработка гринфилдов в Оренбургской области и ХМАО | Добыча: увеличение; Разведка новых месторождений: активная; Разработка гринфилдов: активная |

| Сургутнефтегаз | Обеспечение оптимальных объемов разработки, поддержание уровня добычи | Разведка месторождений Западной Сибири, Восточной Сибири и Дальнем Востоке | Разработка гринфилдов в Якутии и Западной Сибири | Добыча: поддержание; Разведка новых месторождений: активная; Разработка гринфилдов: умеренная |

| Газпром | Интенсификация добычи на браунфилдах; Развитие добычи в Арктике | Новые месторождения на континентальном шельфе и в Карском море | Разработка гринфилдов в ЯНАО и Карском море | Добыча: увеличение; Разведка новых месторождений: активная; Разработка гринфилдов: активная |

| Новатек | Разработка глубоких горизонтов; Развитие добычи в Арктике | Разведка юрских меловых и других месторождений западной Сибири и Арктики | Разработка гринфилдов в Арктике и на Ямале | Добыча: увеличение; Разведка новых месторождений: активная; Разработка гринфилдов: активная |

Импортонезависимость нефтесервиса

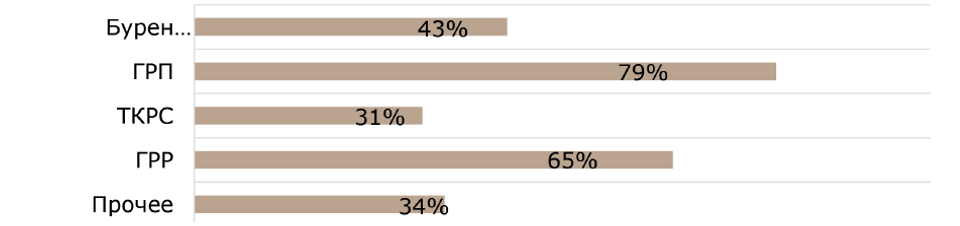

Текущая зависимость от импорта составляет 42 %.

Оценка импортонезависимости рассчитывается как взвешенный показатель с учетом доли сегмента, доли импорта в закупках МТО, ресурсов и основных средств.

Ключевые проблемы:

- бурение: высокотехнологичное оборудование, запчасти, расходники, программное обеспечение;

- ГРП: флот (машины и оборудование), запчасти, расходники, химикаты;

- ТКРС: машины и оборудование;

- ГРР: машины и оборудование (в особенности шельф), программное обеспечение;

- прочее: в некоторых небольших сегментах зависимость до 90 %.

Актуален вопрос о неэффективности инвестиций и менеджмента развития отечественных исследований и разработок (ИиР) в области профильных технологий.

Но проблема видится шире: изначально отсутствие системного подхода к развитию технологий, попытка перепрыгнуть важные этапы технологического развития привели к тому, что отрасль абсолютно не готова к тем вызовам, которые нам предлагает сегодняшний день. Тут уместно упомянуть понятие технологического фронтира - условная отметка, которая позволяет перейти от заимствования технологий к разработке собственных. Исходя из данных исследования РАН, фронтир можно идентифицировать по производительности труда - достижение 2/3 производительности труда технологически развитых стран. Пока эта отметка не достигнута (производительность труда должна вырасти на четверть), увеличивать долю инвестиций в собственные ИиР преждевременно, так как это не приведет к эффективному результату. Другими словами, последовательность в приоритезации в инвестициях следующая:

- Импорт технологий (лицензионное использование)

- Имитация импортных технологий

- Инвестиции в собственные ИиР.

В настоящий момент, в отсутствии технологий недружественных стран и собственных технологий компании предпринимают следующие шаги:

- Расширение использования доступных окон для технологического трансфера.

- Использование/создание собственных токарных цехов по обратному инжинирингу.

- Расширение обмена технологиями внутри отрасли.

Сегменты нефтесервиса

Инвестиции в бурение со стороны добывающих компаний относительно стабильны: темп роста рынка сохранится и далее на уровне 5 % CAGR (рис. 3.4).

Рентабельность стабильна, в 2022--2023 гг. ожидается незначительное снижение из-за роста затрат.

В 2022 г. объемы проходки вернутся к уровню 2020г., далее ожидается продолжение роста.

Рисунок 3.4 - Проходка в бурении, млн. м

Рисунок 3.5 - Рынок ГРП, млрд. руб

Прогнозируемое снижение как финансовых, так и объемных показателей сегмента связано с высокой долей западных компаний в работах (более трети) (рис. 3.6). Доля МГРП будет расти медленнее, чем прогнозировалось ранее.

Рисунок 3.6 - Операции и эффективность

С 2014 года на рынке сформировался тренд на снижение как объема, так и эффективности операций, в 2020 г. впервые отмечен рост (связанный с резким ростом доли МГРП), по прогнозу, снижение продолжится. Рынок геологоразведочных работ (кроме разведочного бурения) (рис. 3.7) с 2017 по 2021 гг. в финансовом выражении был относительно стабильным:снижение объемов сейсмики было компенсировано ростом доли 3Д и ростом ГИС.

Рисунок 3.7 - Рынок ГРР, млрд. руб

Прогнозируется дальнейшее снижение (рис. 3.8) объемов работ в связи с тенденцией к доразведке зрелых месторождений, а также уходу международных компаний (доля на рынке около 20 %). Рынок ТКРС (рис. 3.9) характеризуется стабильным объемом в финансовом выражении, но в физическом выражении количество операций имеет тенденцию к снижению, такое возможно благодаря росту удельной себестоимости операции.

Рисунок 3.8 - Рынок бурения, млрд. руб.

Рисунок 3.9 - Сейсморазведка

Стратегические цели международного сервиса:

- фокус на основном профиле бизнеса;

- диверсификация профиля бизнеса;

- Переход к новому основному профилю бизнеса. Schlumberger: Рост акционерной стоимости через фокус на основном профиле бизнеса, рост в новых географиях и достижение углеродной нейтральности.\ Baker Hughes: Рост акционерной стоимости через диверсификацию в энергетический сегмент.

Halliburton: Рост акционерной стоимости через глобальный рост в высокотехнологичных сегментах и фокус на операционной эффективности в США.

Weatherford: Рост акционерной стоимости через фокус на технологическом совершенствовании наиболее маржинальных продуктов.

Рисунок 3.10 - Рынок ТКРС, млрд. руб.

При выборе стратегии в кризис компании фокусируются на денежном потоке и оптимизации, это логичный ответ на вызовы, но только в моменте, пока еще не представляется возможным оценить риски. После оценки рисков компании ослабляют жесткие меры и пересматривают инвестиционные планы. Важно не затягивать с переходом к этому этапу, иначе жесткие меры повлияют на денежные потоки будущего.

Предложенный перечень стратегий - это скорее система координат, компания комбинирует и выбирает оптимальное соотношение между инвестициями в то или иное направление.

-

Предыдущая страница

Современное состояние, проблемы и перспективы развития газовой промышленности

-

Следующая страница

Особенности налогообложения в нефтегазовом комплексе РФ

© ССП УГНТУ «ИДПО», 2024

https://ipkoil.ru